Осчетоводяване на продажба на ЕООД, създадено за закупуване на къща

Христо Досев

Въпрос:

През 2006 г. е създадено ЕООД с капитал 5000 лв. със собственик руски гражданин с цел закупуване на къща с пренадлежащата и земя. Дружеството до днес не е извършвало дейност и не е регистрирано по ЗДДС. Закупуването на имота на стойност 44 000 лв. се извършва със средства на собственика, осчетоводени по сметка 493 - 39000 лв., като задължения на дружеството към собственика. Имотът е заведен като инвестиционен имот, но не е начислявана амотртизация поради факта, че нама никаква дейност. През 2013 г. дяловете на ЕООД са продадени за 5000 лв. на български гражданин. Скоро предстои продажба на имота на чуждестранно лице, като се разглеждат следните възможностти:

1. Да се продаде имотът с фактура на цена, близка до пазарната или данъчната оценка и ЕООД да остане празно;

2. Да се продадат дяловете на дружеството на цена:

а) 5000 лв.

б) цената на имота (44000, повече или по малко).

Как трябва да се осчетоводи при новия собственик на ЕООД тази продажба при различните варианти? Какво се случва със сметка 493? Как се уреждат взаимоотношенията със задълженията към стария собственик при различните варианти и кой какви данъци трябва да плати?

През 2006 г. е създадено ЕООД с капитал 5000 лв. със собственик руски гражданин с цел закупуване на къща с пренадлежащата и земя. Дружеството до днес не е извършвало дейност и не е регистрирано по ЗДДС. Закупуването на имота на стойност 44 000 лв. се извършва със средства на собственика, осчетоводени по сметка 493 - 39000 лв., като задължения на дружеството към собственика. Имотът е заведен като инвестиционен имот, но не е начислявана амотртизация поради факта, че нама никаква дейност. През 2013 г. дяловете на ЕООД са продадени за 5000 лв. на български гражданин. Скоро предстои продажба на имота на чуждестранно лице, като се разглеждат следните възможностти:

1. Да се продаде имотът с фактура на цена, близка до пазарната или данъчната оценка и ЕООД да остане празно;

2. Да се продадат дяловете на дружеството на цена:

а) 5000 лв.

б) цената на имота (44000, повече или по малко).

Как трябва да се осчетоводи при новия собственик на ЕООД тази продажба при различните варианти? Какво се случва със сметка 493? Как се уреждат взаимоотношенията със задълженията към стария собственик при различните варианти и кой какви данъци трябва да плати?

Отговор:

|

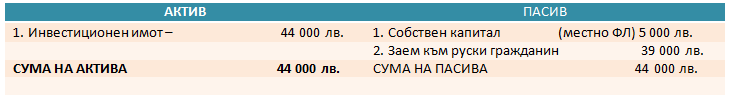

В така описаната хипотеза преди дружеството да е решило да прави каквито и да е било разпоредителни сделки, имущественото и финансово състояние, което следва да бъде отразено в счетоводния баланс на предприятието, е следното:

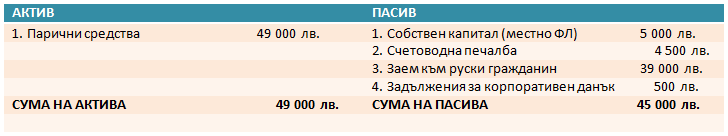

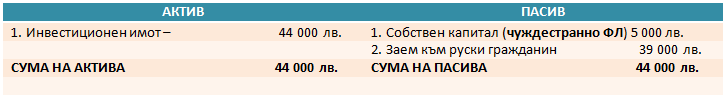

Т.е. преди да преминем към вариантите, които обмисляте да осъществите, дружеството (ЕООД), собственост на българско физическо лице, притежава инвестиционен имот с цена на придобиване и съответно с балансова стойност в размер на 44 000 лева, регистриран в Търговския регистър и регистъра на ЮЛНЦ капитал в размер на 5 000 лева и задължения по предоставен заем в размер на 39 000 лева към чуждестранно физическо лице – гражданин на Руската федерация. В предложения от Вас Вариант 1, дружеството ще продаде недвижимият имот на цена, близка до пазарните стойности. Хипотетично да приемем, че продажната цена на имота е 49 000 лева и същата е платена от купувача при изповядване на сделката пред нотариус. Тогава дружеството ще отчете финансов резултат от продажбата на своя инвестиционен имот (печалба) в размер на 5 000 лева, изчислена като разлика между продажната цена на инвестиционния имот в размер на 49 000 лева и балансовата стойност на инвестиционния имот в размер на 44 000 лева (49 000 лева – 44 000 лева = 5 000 лева). При равни други условия дружеството ще реализира счетоводна и респективно данъчна печалба в размер на 5 000 лева, за която дължимият годишен корпоративен данък по реда на ЗКПО би бил 500 лева (5 000 лева х 10% = 500 лева). По този начин нетната печалба на дружеството за финансовата година би бил 4 500 лева (5 000 лева печалба – 500 лева корпоративен данък = 4 500 лева нетна печалба). При реализацията на Вариант 1 имущественото и финансово състояние на дружеството (ЕООД) след сделката, което следва да се представи в счетоводния баланс, ще бъде следното:  След осъществената стопанска операция при Вариант 1 няма как дружеството да остане „празно”, тъй като то ще разполага с парични средства, ще е реализирало печалба от продажбата на инвестиционния имот и същевременно ще има задължения – както към кредитора (гражданин на Руската федерация), така и към компетентната ТД на НАП по повод дължимия корпоративен данък. При реализиране на Вариант 2, без да има значение цената на прехвърляне на дружествените дялове – 5 000 лева (случай А) или сума, близка до 44 000 лева (случай Б), са налице дружествени отношения, свързани със смяната на собствеността на дружествените дялове, които няма да породят съществени изменения в имущественото и финансово състояние на предприятието (ЕООД), тъй като при Вариант 2 дружеството не е страна по сделкa, а страни са две физически лица: българско и чуждестранно физическо лице. По този начин, след прехвърляне на 100% от дружествените дялове от българското физическо лице в полза на чуждестранното физическо лице, счетоводният баланс на предприятието ще има следния вид:  Задължения за плащане на данъци при реализиране на Вариант 2 ще останат единствено за българското физическо лице, което преди това е придобило дружествените дялове за 5 000 лева от гражданина на Руската федерация и в последствие продава тези дружествени дялове на чуждестранно физическо лице. Облагаемият доход за местното физическо лице от продажба на дружествени дялове се определя по реда на чл. 33, ал. 3 и ал. 4 от ЗДДФЛ като положителна разлика между продажната цена на дяловете (5 000 лева в случай А, или 44 000 лева в случай Б) и документално доказаната цена на придобиване на дружествените дялове (в случая съгласно условието същата е в размер на 5 000 лева). Дължимият данък за местното физическо лице е в размер на 10% върху определения по реда на чл. 33, ал. 3 и ал. 4 от ЗДДФЛ облагаем доход. За целта местното физическо лице следва да подаде ГДД по чл. 50, ал. 1 от ЗДДФЛ за съответната финансова година, през която е продало дружествените дялове. Срокът за подаване на декларацията и за внасяне на дължимия данък е до 30 април на следващата година. С уважение: Христо Досев, д.е.с.  |

Още за осчетоводяване:

|

Оценете отговора на експерта

(1 звезда - незадоволителен; 5 звезди - отличен)

Оценка:

(1 звезда - незадоволителен; 5 звезди - отличен)

Оценка:

Съдържанието, дизайнът и публикуваните статии в portalschetovodstvo.bg подлежат на РС Издателство и Бизнес Консултации и са защитени по смисъла на закона за авторското право и сродните му права. Копирането и разпространението на съдържанието е забранено! Общи условия

Подобни статии

11Юли2018

Нов баланс за закупено ЕТ при открити грешки в осчетоводяването

от Трендафил Василев

на 11 Юли 2018

20Юни2018

Регистрация по Закона за хазарта при закупуване на детски игрални автомати

от Елена Илиева

на 20 Юни 2018

15Апр2017

Попълване на декларация във връзка с ревизия по чл. 122 от ДОПК

от Наталия Василева

на 15 Апр 2017